家計簿のつけ方:株主優待

株主は株の配当を貰う。配当金は若干でもあれば良い。

東電などは今世紀中は配当なしだろう。いずれ行き詰まって国策会社にされるから、配当も優待も期待できないし、株券も怪しいからさっさと処分すべきだろう。他に儲けが出たら相殺させるのが常套手段。

株主優待は、普通は物品でもらう。自社商品。輸入ワインとかも。自分で消費するなら、無視しても良いが、総合利回りを把握するなら、市場価格(実勢価格)を調べて、その金額が配当収入に追加されていると評価しても良い。正しい家計簿にするなら是非優待の内容も反映させるべきだ。

キャッシュバックが制度化されているところもある。自社商品あるいは自社店舗利用額の数%をキャッシュバックするところ。これは投資の対価だから、実質的には配当所得と同じ。但し配当控除の対象にはできない。

クオカードが優待になっているところもある。ほぼ金券。 これお立派な配当の一環と見る。

フライト半額券(JAL/ANAなど)はそのまま利用すれば、実現利益として実勢料金を配当所得に加える。自分では利用しないで金券ショップに買い取ってもらったらその金額が配当所得になる。

収入の内訳費目に株主優待の項目を1つ用意した方が分かり易いが費目が増えると別の混乱が生じるかも知れない。この辺はやや試行錯誤的に取り組んでみよう。

株主向けカレンダーを貰って自分で利用する人もいるし、メルカリで処分している人もいる。只のゴミになっている人もいる。カレンダーのクオリティ次第ではあるが。この時も、ゴミにしたら家計簿反映不要。メルカリで売ったら配当金に仕分けて置く。自分で使ったら実勢価格の配当があったことにして、その配当で購入した形式を取っておく。

面倒な作業を増やすのも嫌だから、一定のプレミアムを感じられるものだけで良いだろう。

割引券クーポン券が貰える場合は、冊子毎ゴミとして捨てればゴミ。利用機会があって利用すれば、そこで得られたメリットは配当所得の一環として評価すべきだろう。

※

株式を保有する(購入する)対価として得られる、配当・優待・粗品(?)などを実現利益として年度ごとに出来るだけ正確に把握したい。

主要なものについては実現利益を評価し「配当所得」に反映させる。

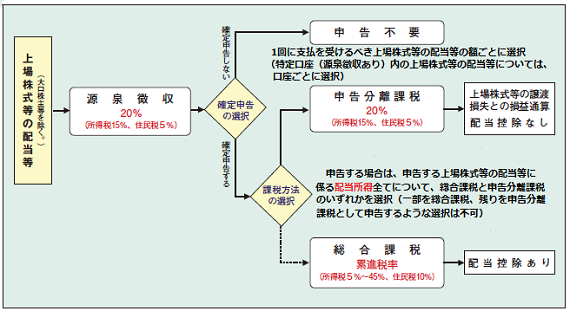

確定申告の配当所得は証券会社から送付される年間取引報告書(WEBサイト閲覧形式もある)を参照すること。

※

(道草)

株主でなくても、試乗会、試食会、試飲会、セミナー、フェア、いろいろな場で企業が提供する景品にありつく。ネット上で電子コンテンツ、クーポン、ポイントを入手することも出来る。道を歩いているだけで貰えるものもある。嫌、お隣さんが何かを持ってくることだってある。

株主優待は投資の対価として期待しているものだから金額換算は妥当としても、それ以外の景品の類はどうするか。やりくり上手の賢い主婦には無視できない。想定外のものだから基本的には一時所得だろうが、額が余りにも小さい。

⇒一時所得とする。受け渡しは仮想ポイント口座(常時ゼロ円)を使っておこう。

※

注意:確定申告の扱いと家計簿の扱いは区分すること。

確定申告では、配当所得は本来の配当(信託会社から口座に入金される配当)だけを使うこと。ここは税務署を把握できるから嘘は駄目。

その他みなし配当は基本的に無視する。もし金額が大きいものがあれば、雑所得として申告に含める。確か総額20万円未満なら深刻不要だった筈。

一時所得・一時所得扱いにしたものも同じ。実際に現金が動かないものは無視。現金の場合も少額は無視。

-

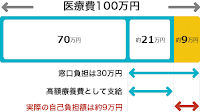

薬局でドリンクを買っても家計簿では健康関連の出費で括ってもいいが、確定申告の医療控除は医師に処方あるいはリハビリの一環として推奨されたものに限られる。

※